Расчёт экономии от рефинансирования кредита

Всё чаще в банковском секторе стали появляться предложения о рефинансировании кредитов. Какую выгоду от перекредитования получает заёмщик и почему эта процедура выгодна банку? Имеет ли смысл пользоваться данной услугой?

Что такое перекредитование?

Перекредитование (рефинансирование кредита) – это когда банк даёт кредит на погашение существующего одного или нескольких кредитов.

Задайте себе вопрос, с какой целью Вы хотите рефинансировать свой кредит?

Ситуация 1.

Вы взяли в банке А ипотечный кредит в 1,5 млн. руб. три года назад на 15 лет под 16 % годовых. Кредит Вы погашаете равными (аннуитетными) платежами.

На сегодняшний день условия на рынке кредитов изменились: процентные ставки стали ниже. В банке В предлагается рефинансирование ипотеки по ставке – 12,5%.

Стоит ли воспользоваться данной услугой?

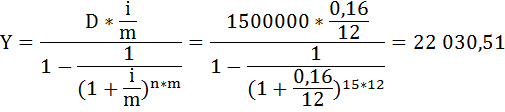

С момента получения ипотечного кредита прошло три года – это 36 месяцев. Каждый месяц Вы платили 22 030,51 рублей:

где

Y – сумма ежемесячного платежа,

D – сумма кредита (основной долг),

i – процентная ставка, в коэффициентах (в нашем примере 0,16 = 16% / 100%),

m – число начислений процентов в течение года,

n – срок погашения в годах.

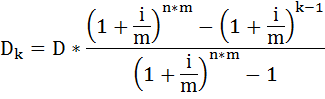

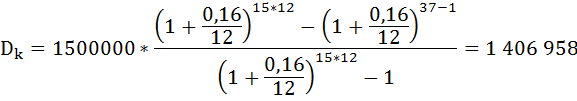

Расчёт оставшейся суммы основного долга в k-й расчётный период производится по формуле:

В 37-й расчётный период (на начало четвёртого года) оставшаяся сумма основного долга будет равна:

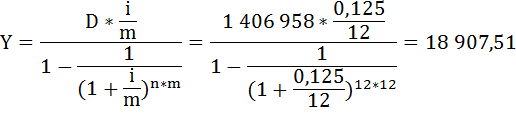

Если в Вашем договоре с банком А нет запретов на досрочное погашение, Вы проводите процедуру перекредитования. Подписываете кредитный договор с банком Б и погашаете Ваш кредит в банке А на сумму 1 406 958 рублей. Теперь у Вас новый ипотечный кредит на 12 лет по ставке 12,5%, по которому ежемесячный платёж составит:

За 12 лет в банк В Вы заплатите:

18 907,51 × 12 × 12 = 2 722 681 рубль

вместо

22031,51 × 12 × 12 = 3 172 537рублей за то же время в банке А.

Экономия составит:

3 172 537 – 2 722 681 = 449 856,4 рублей.

Почти 450 тыс. рублей – это уже новый автомобиль.

Но чтобы принять окончательное решение воспользоваться рефинансированием или нет, необходимо учесть затраты связанные с оформлением нового кредита:

- комиссию за рассмотрение заявки;

- справки из банка А о сумме задолженности в этом банке;

- плату за открытие и ведение ссудного счёта;

- плату за повторную оценку;

- плату за страховку;

- регистрация договора ипотеки;

- другие комиссии и выплаты.

К этим затратам необходимо прибавить сумму штрафа за досрочное погашение, если это предусмотрено в договоре с банком А.

Если вышеперечисленные затраты превышают экономию от рефинансирования, то клиенту лучше ничего не менять и остаться при старом кредите.

Ситуация 2.

Исходные данные те же.

Вам стало тяжело платить по ипотеке, в связи с пополнением в семье. Вы хотите уменьшить платежи и увеличить срок кредита. В этом случае на помощь опять приходит услуга рефинансирования жилищного кредита.

Возможно, эта услуга есть и в Вашем банке. Имеет смысл начать с него. Тогда Вам не придётся собирать заново весь пакет документов и доказывать свою платёжеспособность. Только предъявить свежий документ, подтверждающий доходы. Не надо будет оплачивать комиссии при оформлении кредита, и заключать новый договор страхования. Достаточно оформить дополнительное соглашение к договору страхования.

Как правило, банк проводит процедуру рефинансирования, но ставку не понижает, а увеличивает срок кредитования, что позволяет уменьшить величину платежей.

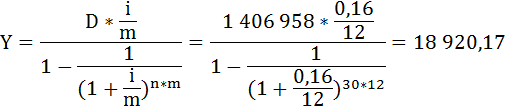

Если новый кредит Вы оформите на 30 лет, ежемесячные платежи составят:

Величина кредитной нагрузки уменьшилась. Но чем придётся заплатить за это решение?

За 30 лет Вы заплатите банку

30 × 12 × 18 920,17 = 6 811 260 рублей.

Переплата составит:

6 811 260 – 1 406 958 = 5 404 302 рубля.

Плюс ещё затраты, связанные с перекредитованием.

Если ничего не менять, за оставшиеся 12 лет Вы заплатите банку:

22031,51 × 12 × 12 = 3 172 537 рублей.

При этом переплатите:

3 172 537 – 1 406 958 = 1 765 579 рублей.

Решать Вам стоит ли перекредитовываться, или лучше поработать над увеличением доходов, сменить работу или создать дополнительный источник дохода или попросту "поджать пояса" и урезать расходы.

Ситуация 3.

Исходные данные те же, но Ваше финансовое положение улучшилось, и Вы можете рассчитывать на улучшение жилищных условий, приобрести квартиру большей площади.

Можно также прибегнуть к процедуре перекредитования в своём банке.

Банк согласится перекредитовать клиента, если его доходы стали со временем выше. Или цены на объект, который находится под залогом, по оценке на сегодня уже вырос в цене.

К имеющемуся долгу клиент получает дополнительную сумму кредита на покупку другой недвижимости.

Но не всегда в своём банке есть программа рефинансирования, тогда можно обратиться в сторонний банк, который предлагает более выгодные условия. Например, новый банк Вам одобрил кредит уже в размере 2 млн. руб. Часть средств направляется на досрочное погашение кредита в первом банке, как было уже подсчитано 1 406 958 рублей, а другая часть плюс вырученные деньги за продажу первого объекта идёт на покупку новой квартиры.

Период снятия обременения с недвижимости, её продажа, покупка нового объекта и оформления закладной в пользу нового кредитора составляет примерно два месяца. Так как в это время кредит ничем не обеспечен, новый банк-кредитор несёт повышенные риски. Поэтому он может потребовать либо дополнительный залог, имеющейся у Вас собственности, либо участие поручителей, либо на эту пару месяцев повысит процентную ставку.

В каком случае банк, скорее всего, откажет в рефинансировании?

Так как процедура рефинансирования ипотеки ничем почти не отличается от оформления ипотечного кредита, то новый банк будет также проверять Вашу кредитную историю. И если обнаружится, что Вы имеете текущую или систематическую просрочку, скорее всего банк Вам откажет.

Ещё одной из причин отказа может послужить снижение дохода. Банк может отнести Вас к категории не платёжеспособных клиентов.

Если Вы сменили несколько рабочих мест.

Ну и, наконец, после проведения повторной оценки залога может оказаться, что Ваша недвижимость сильно упала в цене в результате аварийности или ветхости жилья. Банк, скорее всего, откажет в этом случае в перекредитовании.

Ситуация 4.

Вы сидите на кредитной игле и понабрали уже столько кредитов, что еле сводите концы с концами.

Рефинансирование потребительского кредита поможет объединить несколько разных кредитов в один и возможно даже уменьшить ставку и расходы по их обслуживанию.

Например, сегодня Вы оплачиваете следующие кредиты:

| Банк | Сумма кредита | Остаток основного долга на сегодня | Ежемесячный платёж по кредиту |

|---|---|---|---|

| А | 773 000 | 600 000 | 21 200 |

| Б | 300 000 | 287 000 | 12 000 |

| В | 41 880 | 35 000 | 1 800 |

| Г | 150 000 | 10 000 | 2 000 |

| Д | 500 000 | 203 000 | 11 000 |

| Итого | 1 764 880 | 1 135 000 | 48 000 |

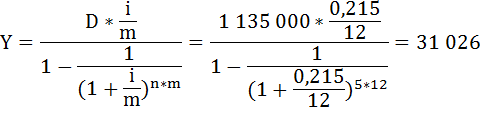

Тогда в результате перекредитования всех пяти кредитов в одном банке по ставке 21,5% годовых сроком на 5 лет с платежом

Вы уменьшите кредитную нагрузку на

48 000 – 31 026 = 16 974 рубля.

И опять же не стоит забывать о сопутствующих комиссиях и других платежах. Читайте внимательно перед принятием решения условия договора. И спросите о всех дополнительных затратах у работника банка.

Когда в кредитную организацию, обращается клиент с вопросом о погашении долга досрочно и говорит, что хочет взять на это кредит в другом банке под более низкий процент банк кредитор может выдвинуть встречное предложение. Банк, не желая терять кредитора, может пойти на снижение процентной ставки по займу до размера ставки банка-конкурента. Но за это изменение, первичный кредитор обычно взимает комиссии, которые изначально прописаны в договоре. Это может быть, например, 1% от остатка задолженности.

Итак, безусловно, перекредитование очень эффективная в ряде случаев операция. Но чтобы не попасть в ещё большую кабалу и не потерять деньги и время, потратьте пару тройку вечеров, произведите не сложные расчёты, взвесьте все «за» и « против», соизмерьте выгоду и издержки, и примите правильное решение.

Экономическая прибыль

Счёт операций с капиталом